会社が新株予約権等のワラントを発行している場合に、当該権利の行使を仮定することにより算定した1株当たり当期純利益が潜在株式調整後1株当たり当期純利益です。新株予約権の行使金額が株価を下回るような場合においては、権利の行使者は既存の株主よりも安く株式が手に入る一方、既存の株主にとっては逆に自分の株式の価値が希薄化してしまう事になります。

このことは1株当たりの利益についても同様であり、潜在株式調整後1株当たり当期純利益が1株当たり当期純利益を下回る場合、つまり潜在株式に希薄化効果がある場合は有価証券報告書等において開示する必要があります。

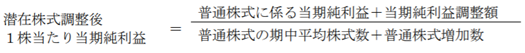

上記が潜在株式調整後1株当たり当期純利益を算出するための式になります。ここで、分母の普通株式増加数の算定については下記の (1) から(2)をさし引いて算定する事になります。

(1) 希薄化効果を有するワラントが期首又は発行時においてすべて行使されたと仮定した場合に発行される普通株式数

(2) 期中平均株価にて普通株式を買い受けたと仮定した普通株式数(ワラントの行使により払い込まれると仮定された場合の入金額を用いて、当期にワラントが存在する期間の平均株価にて普通株式を買い受けたと仮定した普通株式数を算定)

つまり、上記から行使価格≧平均株価であれば普通株式増加数は0以下となり希薄化効果は無しとなりますが、行使価格<平均株価であれば正の値となり、希薄化効果はありとなる事になります。